Opći negativan trend američkih dionica nastavljen je u utorak i peti dan za redom, a većina burzovnih indeksa zabilježila je pad. S&P 500 indeks skliznuo je za 0,4 posto, na 3735 bodova, dok je Dow Jones izgubio pola postotka vrijednosti i trgovanje zaključio na 30.365 bodova.

Tehnološki Nasdaq indeks bio je blaga iznimka sa skromnim rastom od 0,2 posto na zaključnu razinu od 10.828 bodova zahvaljujući objavi korporacije Oracle iz koje se može naslutiti kako njeni pokušaji prebacivanja svojih klijenata u tzv. "cloud" polako daju rezultata.

U iščekivanju odluke Saveznog vijeća za otvoreno tržište (Federal Open Market Committee, FOMC), tijela unutar Saveznih rezervi zaduženog za donošenje odluka o kamatnim stopama, investitori na burzama već neko vrijeme s pesimizmom gledaju na budućnost. Nakon što je u petak objavljeno kako se američka inflacija ne smiruje, analitičari sada očekuju da će u srijedu FOMC referentne kamatne stope podići za 0,75 postotnih bodova. Još se prije nekoliko dana očekivalo kako će taj skok biti 0,5 postotka.

Najveći skok

Ostvare li se predviđanja, to će biti najveće jednokratno povećanje kamatnih stopa još od 1994. godine. Investitori sada očekuju da će Fed još jednom u srpnju povisiti kamate za jednaki iznos, i da bi do veljače iduće godine ključne kamatne stope sa sadašnjeg raspona od 0,75 do 1 posto mogle porasti i na 4 posto.

"Današnja volatilnost tržišta spomenik je nesigurnosti koja prethodi sastanku FOMC-a, kao i zabrinutosti oko posljedica koje bi tako agresivno stezanje moglo imati na ekonomiju", kazala je Seema Shah, glavna globalna analitičarka u financijskoj kompaniji Principal Global Investors. "Vjerojatnost za rast od 75 baznih bodova je prošlog tjedna u isto doba bio neki udaljeni rizik, pa ulagači sada moraju brzo revidirati prognoze za tržišta, ekonomiju i Savezne rezerve."

Strahovanja investitora od stagflacije nalaze se na najvišoj razini još od financijske krize 2008., a globalni optimizam pao je na rekordno nisku razinu, pokazala je redovna mjesečna anketa koju Bank of America (BofA) provodi među menadžerima fondova. Globalna očekivanja o budućim zaradama također su pala na razine iz 2008., a analitičari BofA-e primjećuju kako su slični padovi tih očekivanja zabilježeni i tijekom drugih kriza na Wall Streetu, poput bankrota banke Lehman Brothers ili dotcom kraha tehnoloških dionica. Leon Cooperman, predsjednik tvrtke Omega Advisrors, rekao je za televiziju CNBC kako će ili nafta ili Savezne rezerve tijekom 2023. Sjedinjene Američke Države pospremiti u recesiju.

Rasprodaja dionica

Vrijednost S&P 500 indeksa sada je 20 posto niža u odnosu na rekordnu vrijednost dosegnutu na samom početku godine. Hedge fondovi koje Goldman Sachs grupa prati nastavili su s rasprodajom dionica, a dolarska vrijednost premašila je dosad najviše zabilježene iznose otkad je ta kompanija počela pratiti podatke u travnju 2008.

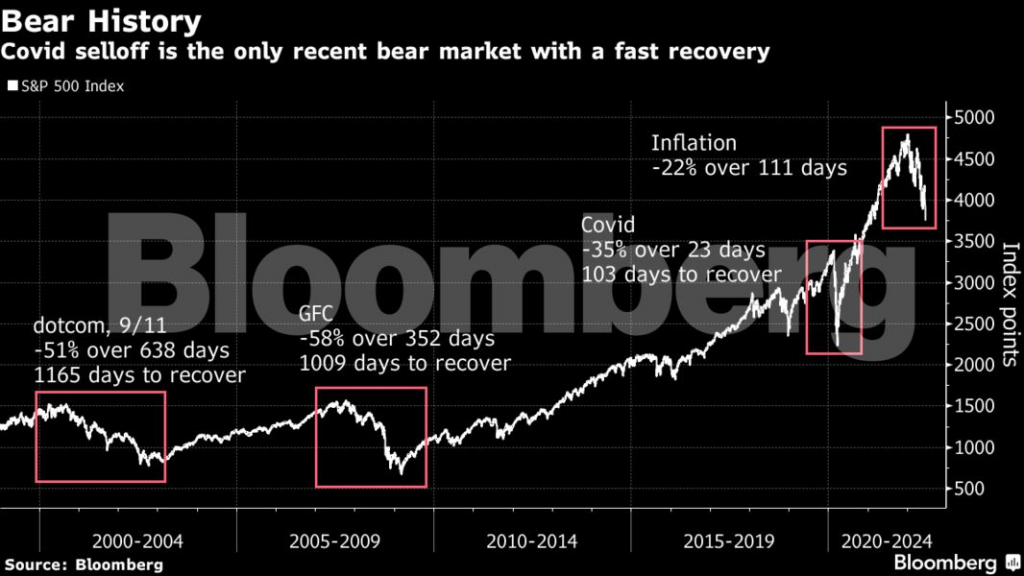

Pad S&P 500 indeksa za više od 20 posto četvrta je takva incidencija u posljednja dva desetljeća, a povijest pokazuje kako će biti potrebno dosta vremena za oporavak američkih dionica. Mada je oporavak nakon kraha u 2020. izazvanog pandemijom COVID-19 došao relativno brzo, u drugim slučajevima trebalo je puno više vremena za oporavak.

Indeks je izgubio 51 posto svoje vrijednosti između najviše i najniže točke u razdoblju od 2000. do 2002., i 58 posto tijekom globalne financijske krize. U oba mu je slučaja trebalo više od 1000 dana trgovanja na burzama za nadoknadu gubitaka.

Bloomberg

Bloomberg

Optimizma je u utorak nedostajalno i na europskim burzama. Londonski FTSE indeks oslabio je za četvrtinu postotka, na 7187 bodova, a frankfurtski DAX je skliznuo za 0,9 posto, na 13.304 boda, dok je pariški CAC izgubio 1,2 posto vrijednosti i dan završio na 5949 bodova.

.png)